文|子弹财经 胡芳洁

编辑|蛋总

股价下跌、增速放缓,让手握薇诺娜的国货美妆巨头贝泰妮近来有些步履维艰。

据贝泰妮最新发布的财报,2022年公司营业收入50.14亿元,同比增长24.65%,归属于上市公司股东净利润10.51亿元,同比增长21.82%。

营收净利双增长,但增长幅度明显放缓且创下近5年新低。要知道,在2018年至2021年期间,贝泰妮增速最低的年份为2020年,但营收、净利润增速仍保持在30%以上。

增速放缓只是一个方面,凭借旗下品牌薇诺娜在敏感肌护理领域的领先位置,贝泰妮一直在国内美妆类上市公司中保持市值头部位置,但这一情况,也在2023年被打破。

今年以来,贝泰妮股价出现较大幅度波动,截至4月17日,贝泰妮的市值为509.51亿元,较2022年7月7日的928.86亿元,已跌去超45%。

2023年3月24日,贝泰妮市值曾一度在华熙生物、珀莱雅等几家同类公司中垫底。而在2022年年中,贝泰妮市值还在上述公司中居第一位。

过去的一年,发生了什么导致贝泰妮出现如今的下行局面?一直谋求打破大单品瓶颈、寻找新增长点的贝泰妮,未来胜算几何?

01 从国货美妆顶流到市值腰斩作为国内敏感肌护理领域的头部公司,贝泰妮备受资本市场的认可,并由此带来高估值。

2021年3月25日上市当日,贝泰妮从47.33元/股的发行价,一举冲上162.82元/股收盘,涨幅高达244%。

据雪球数据,3个多月后,2021年7月7日,贝泰妮收盘价达到283.51元/股,市值超过1200亿元,在国内美妆概念股中“一览众山小”,逼近医美概念股中最高市值爱美客的约1335亿元。而珀莱雅在当年7月最高市值为约412亿元,贝泰妮是其近3倍。

此后,贝泰妮股价在波动中前行,虽然起伏有时,但整体而言,在国内美妆类上市公司中一直位居顶层。

但2022年7月后,这一情况发生了变化——公司股价处于明显的连续下降之中。

(图 / 雪球(贝泰妮、珀莱雅、华熙生物股价走势图,从左到右))

从2022年7月4日的219.07元/股,至4月17日的120.28元/股,已跌去45%,几近腰斩。

2023年以来,公司市值累积下跌19.4%。其中,2023年3月23日,公司市值约492亿元,一度在华熙生物(约529亿元)、珀莱雅(约507亿元)几家同类公司中居最后一位。

而在2022年年中,贝泰妮市值还在同类公司中居第一位。

从第一名沦落到最后一名,这不得不说是一个标志性的反转。

要知道,2021年7月贝泰妮市值还是珀莱雅的3倍,而仅仅过去不到两年,二者就已经到了不相上下的位置。

截至今年4月17日收盘120.28元/股,对比2021年7月的高点283.51元/股,这个过程中贝泰妮整体下跌了57.6%,而珀莱雅上涨了18.7%(4月17日172.3元/股,2021年7月的高点145.11元/股)。

为什么会出现这一状况?高管离职或成为一个重要的短期影响因素。

3月1日,贝泰妮发布公告,公司联合创始人、副总经理、原电商业务负责人董俊姿因个人原因辞职,辞职后将不再担任公司任何职务。

董俊姿于2012年10月加入贝泰妮,作为联合创始人之一,董俊姿主要负责贝泰妮旗下主品牌薇诺娜的品牌市场化运作,重点发展了薇诺娜线上业务,被业内视作贝泰妮“二号位”。

董俊姿任职期间,正是贝泰妮线上化迅猛发展的阶段。

与不少国产美妆品牌在疫情后才开始逐步加大线上销售占比不同,早在2020年,贝泰妮线上收入占比就已高达82.38%。

在薇诺娜成为国内敏感肌护理品牌市占率第一名的过程中,2018年-2021年,贝泰妮营收增长率基本都维持在50%以上,其中,不断增长的线上销售收入功不可没。

实际上,在入职贝泰妮之前,董俊姿2005年-2011年在滇虹药业任人事主管、人力资源部经理、人力资源总监、总裁办主任。

而贝泰妮正是脱胎于滇虹药业,贝泰妮创始人郭振宇2002年进入滇虹药业任总经理。2011年滇虹药业改制,将边缘业务薇诺娜出售给合作经销商贝泰妮。

董俊姿入职贝泰妮两年后的2014年,郭振宇才正式离开滇虹药业任贝泰妮董事长。两人可谓渊源颇深,并在后期将贝泰妮打造成千亿市值的敏感肌护肤头部品牌。

董俊姿对贝泰妮的重要性,不仅业务成绩可以体现出来,薪酬的多少也是一个观察的角度。

据贝泰妮财报,2022年,董俊姿税前收入680万元,高于董事长郭振宇的500万元。2021年二人薪酬分别为580万元、300万元。由此可见,董俊姿是贝泰妮薪酬最高者,且明显高于董事长。

至于为何离职,董俊姿曾对媒体表示,“未来会投入更多精力到基础研究和科研生态系统的建设上。希望可以通过对这一领域的持续投入和思考,来帮助更多年轻的志同道合的创业者。”

实际上,近期从贝泰妮离职的高管并不止董俊姿。

曾任职贝泰妮抖快事业部执行总经理的王熙雯,于2022年11月离职并加入丸美公司任总裁助理兼电商部总经理,这一消息当时也引发业界关注。

早在电商高管离职之前,有不少一线销售人员因为销售压力过大而选择离职。

2022年10月,一位原薇诺娜江浙地区销售代表就曾对「子弹财经」表示,其入职不到半年就离职的原因在于,公司不断调高全年销售目标,导致销售压力过大。(详见《除了薇诺娜,“药妆第一股”贝泰妮已没有筹码?》)

此外,董俊姿离职虽然在今年3月才公告,但实际上,早在去年10月,他就逐渐从贝泰妮相关公司中退出,并减持贝泰妮。

据天眼查显示,从2022年10月至2023年4月,董俊姿共退出贝泰妮相关公司至少12家,不再担任相关公司法人或其他管理职位,包括上海贝泰妮生物科技有限公司等。

(图 / 天眼查)

在从相关公司退出的同时,董俊姿持股的公司还在不断减持贝泰妮股份。

截至2022年三季度末,贝泰妮前4名股东分别是诺娜科技、红杉聚业、臻丽咨询、重楼投资,持股比例分别为46.08%、16.58%、8.17%、4.75%。其中,董俊姿分别持有臻丽咨询与重楼投资的股份为38.72%与32.54%。

截至2022年末,臻丽咨询和重楼投资持股比例变为8.03%、3.00%。

仅2022年第四季度,董俊姿持股的臻丽咨询与重楼投资,分别减持贝泰妮股份0.14%、1.75%。此外,红衫聚业也减持2.00%。

核心人物离职、股东持续减持,或对公司股价产生负向作用。不过,这是上市公司都可能面临的变化,对于成熟的公司而言,并不足以改变公司基本面。

而贝泰妮整体呈现出来的后劲不足,更多在产品层面有所印证。

02 增长乏力的背后薇诺娜增长乏力,或是贝泰妮面临的核心问题所在。

据财报数据,2020年-2022年,薇诺娜品牌占贝泰妮营收比重分别为99%、98%、97.4%。

一直以来,贝泰妮因为过于依赖薇诺娜而被认为存在品牌单一化风险。事实证明,时至今日,贝泰妮依然没有明显的“第二增长曲线”助力业绩增长。

薇诺娜主要聚焦敏感肌护理,早在2019年,就已占据国内敏感肌护理市场份额第一的位置,要进一步扩大市场份额并不容易。

此外,近年来在美容护理、医美等领域,“抗衰”是核心关键词,并由此带动相关品类、产品的快速增长。

而一直扎根敏感肌护理领域的贝泰妮,与美容消费领域蛋糕最大的抗衰市场关联性弱,丧失了重要的增长契机。

实际上,围绕敏感肌进行的一系列产品矩阵布局,主要以保湿、抗敏等基础需求为主,较难做进一步的延展,而抗衰则不然。

以珀莱雅为例,根据4月12日发布的2022年业绩快报,营收增长了37%,明显高于2021年的23%。

其围绕“早C晚A”抗衰大单品精华进行的一系列产品布局,为打造相关系列的面霜、眼霜等多个爆品奠定了基础;同时,还通过产品的快速迭代来提高客单价。

珀莱雅核心单品红宝石精华、双抗精华和源力精华,都在上市1年左右就进行迭代,从1.0版本升级至2.0。据申港证券,红宝石精华升级后,平均单价上涨1元/ml。

通过快速迭代来涨价,难免有“割韭菜”的嫌疑,但薇诺娜却是另一个极端,其明星单品舒敏保湿特护霜,虽已畅销多年,但消费者并不能感知其是否有进行升级迭代。一旦价格上涨,消费者的反弹也格外迅速。

以去年双11李佳琦直播间的薇诺娜特护霜预售套装为例,其单瓶价格上涨8元,引发较多消费者的吐槽。

除了产品矩阵、运营机制等带来的影响外,品控也成为贝泰妮运营风险的关键一环。

据《北京商报》此前报道,在2022年双11,有不少用户表示在购买薇诺娜高保湿修护面霜后,收到产品发现有腥臭味,并引发用户在黑猫投诉上进行集体投诉。

当时不少消费者指出“发臭的面霜”主要为苏州昆山地区发货,而该产品有两处生产地,除云南昆明外,另一处位于上海市,生产企业为上海嘉亨日用化学品有限公司,为代工厂。

「子弹财经」发现,薇诺娜之所以在品控上出现问题,与其生产模式有很大关系。

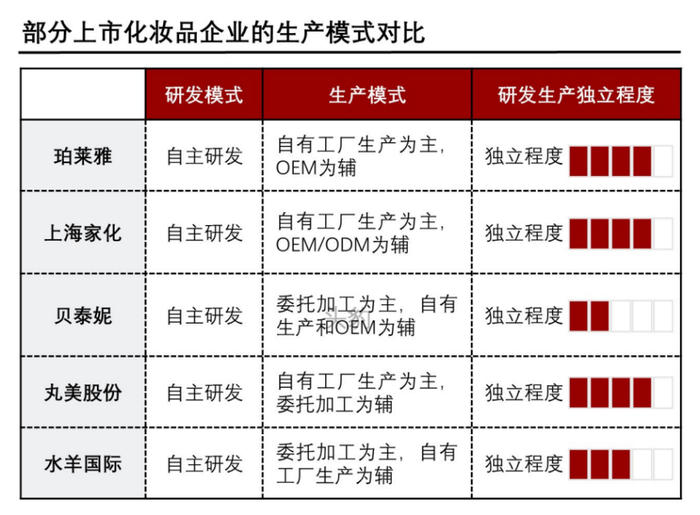

(图 / 头豹研究院,2020)

一直以来,贝泰妮产品生产以委托加工为主,自主生产和OEM(代工生产)为辅。

据财报,2022年公司自主生产模式、委托加工模式生产以及OEM生产模式下所生产护肤品类产品销售成本分别约占营业成本的16.10%、62.58%以及1.14%,可见委托加工模式占大头。

在这一情况下,公司对生产过程的把控,往往不及自主生产模式。据了解,贝泰妮主要代工厂就是双11产品质量问题指向的代工厂——嘉亨家化。

(图 / 头豹研究院)

产品布局、销售策略以及生产方式的问题,不断影响销售端的表现。从2022年四个季度业绩来看,贝泰妮营收增速分别约为59%、37%、20%、11%,增幅处于明显的下降趋势中。

与此同时,珀莱雅却形成鲜明的反差,同比增速分别约为38%、35%、22%、49%,增幅在调整中上升。

进入2023年,贝泰妮销售情况更不容乐观。

据万联证券研报,今年2月淘系平台数据中,贝泰妮旗下薇诺娜、薇诺娜宝贝GMV分别同比增长-14%、201%。珀莱雅旗下珀莱雅、彩棠、悦芙媞分别同比增长17%、217%、105%。

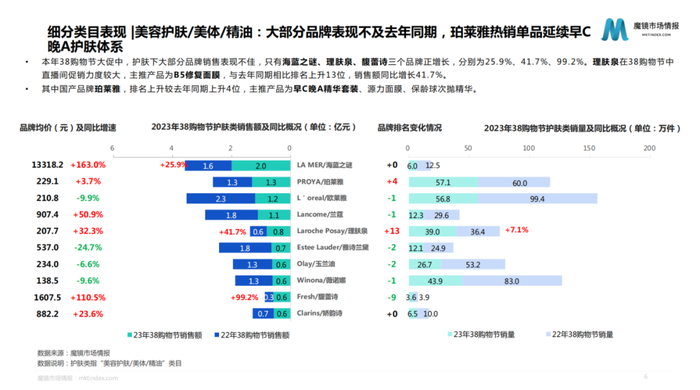

根据魔镜市场情报提供的数据,今年天猫平台38购物节,薇诺娜销售额0.6亿元,较去年同期大幅下降约54%,客单价和销量也双双下降。而珀莱雅销售额与去年基本持平,在销量下降的同时,均价较去年增加3.7%。

浙商证券预测,2023年第一季度,贝泰妮净利润同比增幅为-5%至5%。

综上可见,2023年第一季度贝泰妮营收增幅极有可能继续下降,甚至可能出现负增长。

这将更直接地为贝泰妮的发展敲响警钟——改变和调整,已刻不容缓。

03 破局的可能性3月30日,在发布2022年财报的同时,贝泰妮发布了限制性股票激励计划草案。

公司拟授予的限制性股票数量为635.40万股,约占目前公司股本总额的1.50%;首次授予的激励对象共计298人。

授予限制性股票各年度业绩考核为:以2022年营收和净利润为基准,2023年营收和净利润增幅均不低于28%,2024年和2025年的营收和净利润增幅分别为不低于61.28%、不低于100%。

目前,贝泰妮员工总数3053人,其中营销人员2131人。根据公告,股票激励对象为董事、高级管理人员、核心管理人员及核心技术(业务)人员,以此判断,激励对象不包含一线营销人员,一般而言,营销人员有基于业绩的另一套激励计划。

这意味除营销人员之外的922人中,有近三分之一都被纳入此次股票激励计划之中。可见,贝泰妮对接下来拉动业绩增长的迫切心理。

为摆脱对单一品牌的依赖,贝泰妮在持续进行多品牌布局,并已形成薇诺娜品牌以及儿童护肤品牌薇诺娜宝贝、专业抗老科技品牌瑷科缦、专业祛痘品牌贝芙汀的品牌矩阵。

但事实上,相对于强势的薇诺娜品牌,上述品牌目前在体量、影响力方面都很有限。

2022年,薇诺娜宝贝在财报中开始单列销售收入为1.01亿元,虽然增速较为突出,但占营收比重仅为2%。

瑷科缦于2022年下半年推出,但市场声量还很小。据了解,该品牌将采取线上线下并行区别化推广策略,试图在2023年高端护肤渠道抢占市场份额。

贝芙汀则将皮肤护理与现下正热的AI技术相结合,通过医学+AI人工智能诊断+内服外调产品组合包的组合,为消费者提供祛痘解决方案。

通过目前已上线的小程序来看,AI诊断主要服务于面诊阶段,更像是一个为线下医生引流的工具。实际上,类似技术早些年就已应用于医美领域。

(图 / 贝芙汀小程序)

此外,针对代工模式所带来的品控问题,贝泰妮也开始投入真金白银进行布局。今年3月,贝泰妮“中央工厂新基地建设项目”在昆明呈贡马金铺正式竣工投产。该项目建设历时3年,年产值可达50亿元。

这也将是贝泰妮提升自主产能、补充生产短板的关键一环,但对业绩提升的幅度还有待观察。

产品矩阵延展、生产模式改进等动作,会助力贝泰妮在下一个三年涅槃而生吗?现在下结论还为时尚早。但可以肯定的是,2023年,对贝泰妮依然将是艰难的一年。

-leyu·乐鱼(中国)体育官方网站