文|未来迹FutureBeauty 吴思馨

投资者捂紧钱袋,总金额下滑80%,单笔缩减至2500万2022年第二季度,资本市场对美妆行业的态度降至冰点。

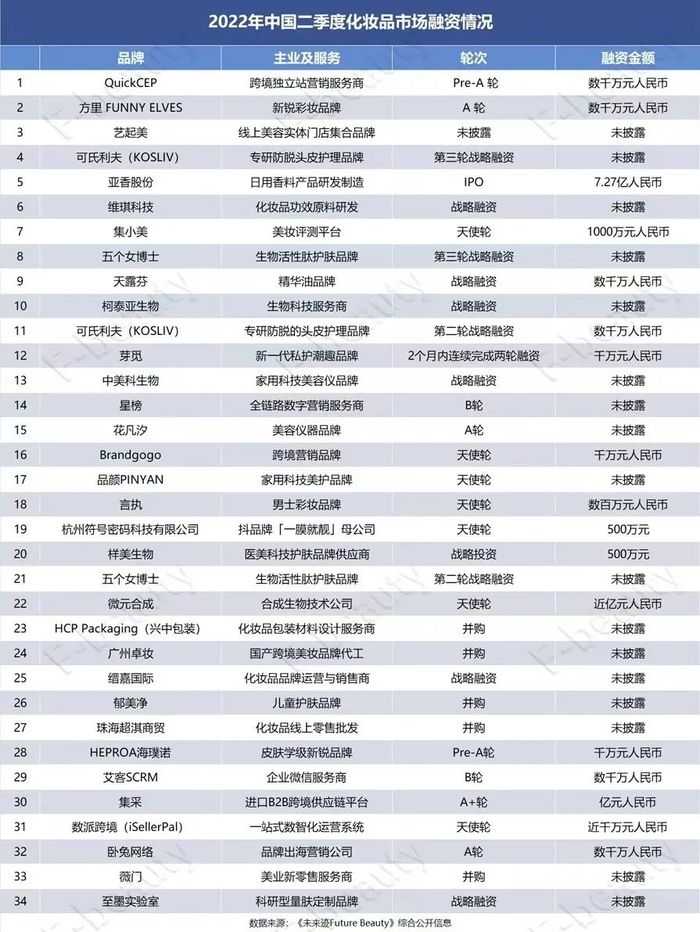

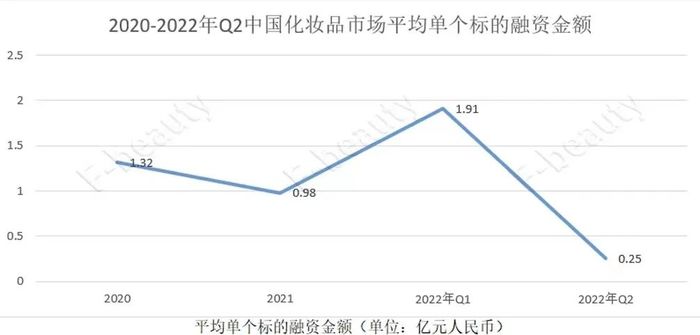

据《未来迹Future Beauty》不完全统计,今年二季度美妆行业共发生34起投融资事件(包含并购),除去18个未披露投融资具体数额的项目之外,总融资金额仅12.3亿元人民币,同比下滑近80%。

从数量上看,今年二季度相比一季度投融资项目多了6起,其中不乏天使轮新项目,比如TikTok平台数字化营销工具“Brandgogo”,家用美容仪品牌“品颜PINYAN”、男士彩妆“言执”和抖音品牌“一膜就靓”、生物制造公司微元合成等。

但从金额上看,单笔融资金额从上一季度的1.91亿元降至7235万元。如果去掉亚香股份IPO融资7.27亿的案例,单笔融资金额进一步下滑至2500万元,同比前一季度下滑了86%以上。

市场很热闹,但资本已经不敢往美妆项目投钱了?

修远资本管理合伙人严明表示,这种现象的出现,和今年整体市场大环境、投资圈兴趣转移以及期望值有关系。

首先,从整个资本市场看,投资热点已经发生转移。

“这与中国的经济热点直接相关,比如国家现在更重视芯片等高新技术,而大消费品行业从去年下半年开始就已经遇冷。”

其次,单就化妆品行业看,往期投资案例的“不良表现”,也大大降低了资本市场对美妆的预期。

“尤其是某个品牌,上市后的表现差强人意。它几乎成为一个里程碑式的代表,无论对于投资者还是创业者来说,这个案例都值得去思考:企业可以借助移动互联网获得快速成长,但除了增长之外,盈利能力、自主研发能力、供应链建设能力、体系打造能力等等,这些都是真正成为一个健康企业所必须具备的条件,而不能只在意一时的快速增长。”

谨慎考虑盈利、“看一看再说”,资本圈对美妆市场越发冷静了。

除此之外,二季度疫情在打击整个消费市场的同时,也严重打击了资本信心。

国家统计局数据显示,上半年1月到5月,1-5月化妆品零售总额为1473亿元,同比下滑5.2%。其中4月份下滑22.3%,5月同比下滑11%。

“不管看项目也好,去公司交流也好,还包括许多品牌在业务上会面临的供应链停滞。大环境不确定性也是美妆遇冷的原因之一。”严明表示。

新型美妆店“消失”于资本圈从类别看,从2019一直火到今年一季度的线下美妆零售店,似乎从资本市场“消失”了。

其中HARMAY话梅已经进行到D轮融资。从2019年到2022年,话梅获得高瓴资本、钟鼎资本、泛大西洋资本等一众机构的资金,几乎以一年一轮的融资速度向前冲。HAYDON黑洞则分别在2020年和2021年获得两轮融资。

据公开信息,这两家店的总估值目前都超过100亿元人民币,其中话梅平均单店估值更是超过10亿元,可谓“吊打Manner,手撕瑞幸”。

但在今年疫情多点复发中,这些新锐连锁的问题也开始逐步出现。

首先是小样经济迎来强监管。2021年1月《化妆品监督管理条例》实施,小样被纳入监管因所销售大牌小样的化妆品标签不符合规定,话梅的母公司上海话梅乐享企业发展有限公司在2022年一季度被罚没88.7万元。

紧接着是关店潮。公开信息显示,HAYDON黑洞“连失”4城:哈尔滨中央大街店、上海外滩店和新梅店以及杭州湖滨88店相继宣布闭店,而这4家店平均开业时长不超过半年。目前,黑洞全国市场一共14家门店,与当初2023年年中突破100家的开店计划还相距甚远。

除此之外,新锐美妆连锁的盈利情况是个谜。有业内人士曾表示,话梅的毛利率只有10%左右,黑洞的更低,甚至有的店可能在赔钱赚吆喝。

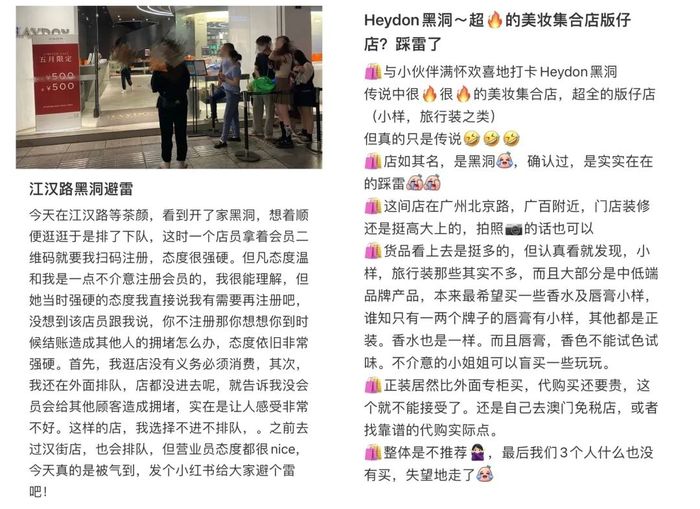

就消费者体验而言,这些“高大上”、“有个性”的新型美妆连锁店也并不像看上去那么美好。

在小红书平台搜索黑洞或者话梅,除了网红探店帖之外,不少人吐槽产品价格和门店服务问题,比如“小样占比并不像宣传的那么多”、“正装比代购价格贵”、“在排队结账时店员拿着二维码要求注册会员,态度强硬”等等。

(图源小红书)

小样被罚、盈利成迷、服务问题、关店潮,也直接体现这些新型门店的运营和管理问题。

“投资是要看风向的,而风向不仅是靠人讲故事,更要看行业大背景。”严明分析,“从这个角度来说,在整体市场快速增长的时候,机构会优先选择那些有想象力,能快速扩张的项目,但在市场状况没那么好的时候,投资人也不得不重新审视项目的盈利能力。”

就实体美妆零售的商业模式而言,三大成本是跑不掉的:房租成本、人工成本和中间成本。这意味着这些项目要盈利,就必须在快速扩大销售体量的同时,靠时间去沉淀线下运营和管理。

“线下运营管理的难度远高于线上,人才团队、门店品牌都需要长时间的积累。”严明表示,“所以美妆零售项目到底能不能成,还需要观察。”

在不确定中寻找确定,上游实业和中间服务商“吃香”第二季度的投融资案例中,供应链上游和中间服务商的案例也不少。

其中最大一笔IPO融资来自亚香股份,合成生物技术公司微元合成也拿到近亿元天使轮融资,专注化妆品功效原料研发的维琪科技拿到战略融资,HCP Packaging(兴中包装)也被全球投资集团凯雷全资收购。

此外,QuickCEP、星榜、数派跨境(iSellerPal)、卧兔网络、艾客SCRM、薇门、Brandgogo、集采等,一大批数字营销服务商、跨境供应链项目也集中出现。

一方面,处于产业链下游的新型美妆连锁“消失”,另一方面,产业链中上游的生产商、服务商获得资本青睐。

这是否意味着资本在美妆领域的关注点已经发生变化?

“化妆品本身是个产业链,从原料到研发到生产,到物流,最终到品牌终端,然后中间也有很多的服务机构,其中每个环节都有它的价值。”严明表示。

“一般来说投资推动肯定有一个价值梯度的考虑,首先,肯定是先抓可控价值空间较大的去进行投资,比如品牌、零售等等,再一个就是上游原料,现在品牌发展讲成分、讲功效、讲实证,所以科技研发的价值也被凸显出来。”

“但相比较而言,品牌项目风险更大,投得好,回报率更高,投得不好,往往损失也大。而上游原料、生产和服务商就相对比较稳定可靠,不会有大起大落。在一个不确定性强的市场背景下,从品牌反推上游,去找那些服务和原料是谁提供的,然后去研究它们是不是在增长。”严明认为。“这也是一种很好的投资思路。”

产业资本“开卷”,并购潮爆发与此同时,经过2021年和2022年一季度的铺垫之后,产业资本开始在二季度频频出手。

其中有几个案例尤其值得关注:

底妆品牌方里 FUNNY ELVES获得由薇诺娜母公司贝泰妮集团领投的数千万元融资,时隔17天后,贝泰妮又出资一亿元人民币反投自己的股东——红杉中国,将和红杉投资的企业探索合作机会,完善公司整体布局;

卡婷、菲鹿儿等国产跨境美妆品牌的代工厂广州卓妆,被珂拉琪母公司美尚(广州)化妆品股份有限公司并购,美尚股份占比67%;

拥有40年历史的老牌婴童护理郁美净被天津市医药集团有限公司收购87.76%股权;

珠海超淇商贸被广州逸仙电子商务有限公司全资收购。

不止国内美妆集团,外资也纷纷在第二季度加速产业投资布局:

5月8日,欧莱雅集团宣布出资一亿元人民币,成立进入市场25年来的首家投资公司“上海美次方”,加速中国本土投资,促进开放式创新和创新成果的市场转化。

5月10日,资生堂也成立在中国市场的首个专项投资基金,与博裕投资合作注资5.01亿元的厦门资悦股权投资合伙企业(有限合伙)正式启动,将重点聚焦美妆、健康等前沿市场新兴品牌,以及上下游相关技术服务公司的投资机会。

从投资机构为主动方帮助产业资本孵化项目的1.0模式,到美妆上市公司主动与头部投资机构结合的2.0模式,再到成立自己的私募投资基金,以独立的战略投资团队出现,实现真正的主动管理。

美妆产业投资已经正式开“卷”,而这有望将中国化妆品市场带入一个全新格局。

“这是中国美妆产业走向成熟的一个标志。”严明评价道。“企业增长模式分为内生性增长和外因增长,内生性增长主要是在上市之前,靠自己内部不断挖掘、增加品类,增加品牌、增加渠道,实现品牌发展。而上市之后,可以有更多通过借助资本手段,做后续的外延式增长。”

美妆投资,这6大趋势必须关注通过第二季度的案例,严明还指出当下美妆市场投融资的6大趋势,《未来迹Future Beauty》总结如下,给大家参考:

首先,市场机遇开始慢慢从品牌运营端口往后端推进,生产、服务乃至物流机构,要在后端寻找机会。

第二,从投入渠道营销,讲成分故事,到注重品牌建设、注重效果实证,这其中相关的研究机构服务机构,也值得关注。

第三,从基础品类到品牌品类,比如水乳、面膜到面霜、精华,或者更加细分的男士彩妆、美妆仪器,怎么打造一个生命周期长的高价值品类,是品牌成长的关键。

第四,化妆品正在从过去以精细化工为主的单科学,转变为生命科学、植物学、细胞生理学、材料学、人工智能、数字科学等多学科结合,这也是一个趋势。

第五,就渠道而言,纵向看,从线上线下的基本融合走向数字化全域运营;横向看,从专注中国市场到全球化的跨境运营,能否走向全域、走向国际化,成为中国品牌的发展关口。

最后,关注用户需求的变化:从原来的单一需求走向多元化需求,怎么满足这种需求的变化,也是品牌去打造、沉淀用户忠诚度的关键。

“当下美妆行业里,这6大趋势尤其需要关注,无论投资还是创业,这些都是机会点所在。”严明说,“想要在不确定中寻找确定,我们必须回归本质,脱虚务实。”

-leyu·乐鱼(中国)体育官方网站